Indblik er i denne uge skrevet af Martin Lundholm, chefanalytiker i Spar Nord.

Vi har i efterhånden mange år været vant til, at renterne bare er blevet lavere og lavere. Og når der kom en rentemæssig overraskelse, har det næsten hver gang medført en lavere rente end forventet. Samtidig er arbejdsløsheden faldende og boligpriserne stigende, og det har givet den enkelte en økonomisk sikkerhed.

Derfor har sådan noget som budgetsikkerhed ligget langt nede på de fleste lister, når de har skullet vælge realkreditlån i forbindelse med et boligkøb. Nogen har måske aldrig haft det på sin liste. For hvad skal man med budgetsikkerhed, når renterne bliver ved med at falde – eller til tider forbliver stabile – og risikoen for at blive arbejdsløs eller ikke at kunne sælge sin bolig virker minimal?

Til- eller fravælg budgetsikkerheden

Det er efterhånden gængs viden blandt boligejere, at fastrentelån tilbyder den ultimative budgetsikkerhed – dels fordi vi kender ydelsen i hele lånets løbetid, og dels fordi det kun er ændringer i bidragssatsen eller rentefradragsretten, der kan påvirke ydelsesrækken.

På samme tid er det gængs viden blandt boligejere med variabel rente, at ydelsen ændrer sig i takt med renten. For et F-kort lån er det hvert halve år, mens det for et F5-lån kun er hvert femte år. Den højere risiko for, at ydelsen ændres på grund af renteændringer, er også årsagen til, at renten ved lånets optagelse typisk er lavere end ved et fastrentelån.

Men hvad mange ikke er klar over er, at budgetsikkerheden er større på et variabelt forrentet lån med afdrag end ved et variabelt forrentet lån uden afdrag. Det skyldes, at afdraget ikke ligger fast, men i stedet tilpasses i takt med renteudviklingen. Stiger renten, så falder afdraget – og omvendt falder renten, så stiger afdraget. Så hver gang et variabelt forrentet lån får ny rentesats, genberegnes hele ydelsesrækken med den nye rentesats, restgæld og restløbetid.

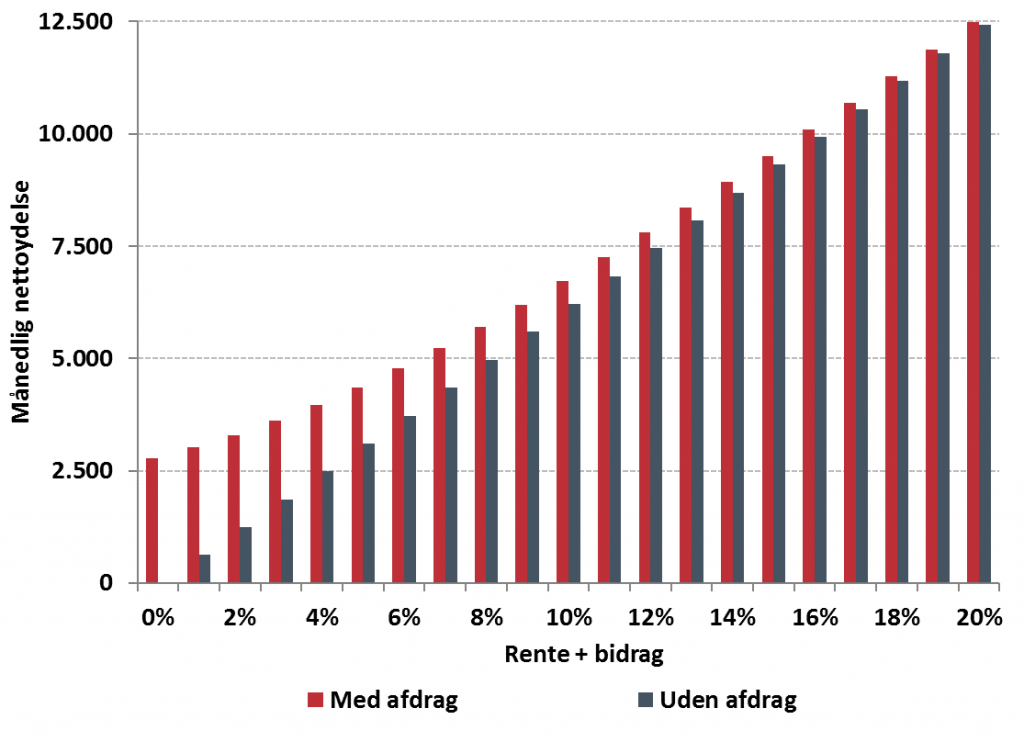

Stiger renten plus bidrag eksempelvis fra nul til en procent, stiger den månedlige nettoydelse på lån med afdrag med 239 kroner, mens et lån uden afdrag stiger med 621 kroner. Altså falder afdraget med 382 kroner, fordi renten er steget og derved kompenserer for noget af rentestigningen. Dermed er ydelsen på variabelt forrentet lån med afdrag mere stabil, som figuren nedenfor også illustrerer.

Afdragsfrihed medfører større usikkerhed

Siden 2014 er andelen af fastrentelån og lån med afdrag steget, og særligt de massive konverteringer i 2019 har været medvirkende til for alvor at speede processen op. Derfor er budgetsikkerheden overordnet set også steget blandt de danske boligejere. Men erfaringen viser, at mange låntagere ikke er opmærksomme på, at variabelt forrentede lån uden afdrag faktisk rummer en højere budgetusikkerhed end tilsvarende lån med afdrag.

Ser vi på renteudviklingen, peger alt på den korte bane på stabile renter – både variabel og fast rente, mens det på den længere bane er svært at se, hvordan det rentefald, som vi har oplevet, kan fortsætte. Vi forventer derfor, at renterne på et tidspunkt begynder at stige. Derfor er det også vigtigt, at du er opmærksom på budgetsikkerhed, når du vælger realkreditlån.

Ønsker du mere fleksible rammer, når det kommer til håndteringen af budgetusikkerheden ved et variabelt forrentet lån, kan du vælge et lån, hvor det er muligt at til- og fravælge afdragsfrihed samt løbende ændre løbetiden – eksempelvis med et F-kort lån. Derved kan du øge ydelsen, når renten falder, og afdæmpe effekterne af stigende renter.